✔︎ 節税に欠かせない税金の基本である「所得税」「住民税」について分かりやすく説明します

まず自分がどのくらい税金を払っているのか把握できます

✔︎ 控除の説明と「所得控除」「税額控除」の仕組みや違いを解説

控除について詳しくなることが節税の近道

✔︎ 「所得控除」と「税額控除」の具体例について一つ一つ説明していきます

自分に適用できる控除がないかチェックしながらお読みいただけます

「節税のことについて知りたいけど、何から始めれば良いか分からない」

そんな方は、節税のやり方の前に、まず「税金」について最低限の知識を身に付けておきましょう。

税金の仕組みについて全く知らないと、どのくらい節税になるのかも理解できません。

とは言っても税制って難しいし、取っつきにくいので、この記事ではできる限り分かりやすくまとめていきます。

お金のことって学校では習わないから本当難しいワン。

まず敵に勝つには、敵を知ることからってことだワンね?

ってビッキー学校行ってないでしょ!(笑)

敵ではないけどね、、まあそんなところ

目次

1.税金の基本について詳しくなろう

税金には消費税や所得税、住民税、法人税、酒税・たばこ税、関税等さまざまな税金があります。

ここでは、節税に大きく係る所得税、住民税について詳しく解説していきます。

節税の前に、まずは税金の基本的な仕組みについて理解した上でどのよう節税できるのかを見ていきましょう。

所得にかかる税金の種類について

◾️所得税

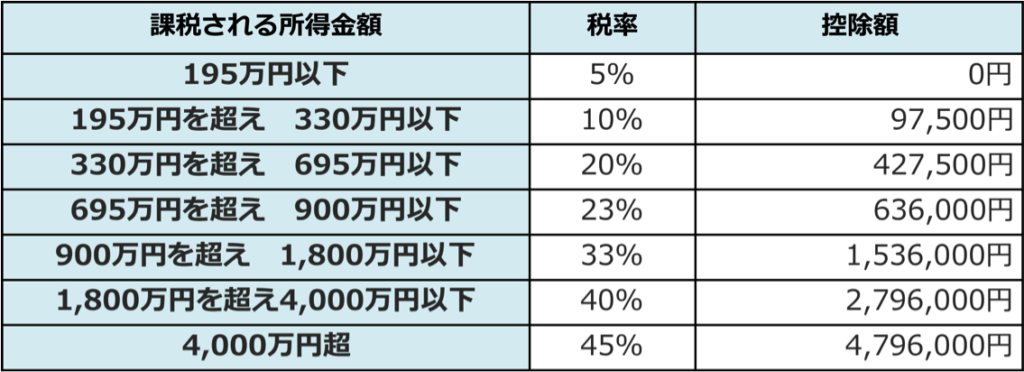

所得税とは、国に納める税金で「国税」とも呼ばれ、納税先は税務署になります。所得税は累進課税が採用されていますので、所得が多いほど税率が上がっていきます。5%〜最大45%まで幅があります。

※国税庁:所得の税率より

◾️住民税

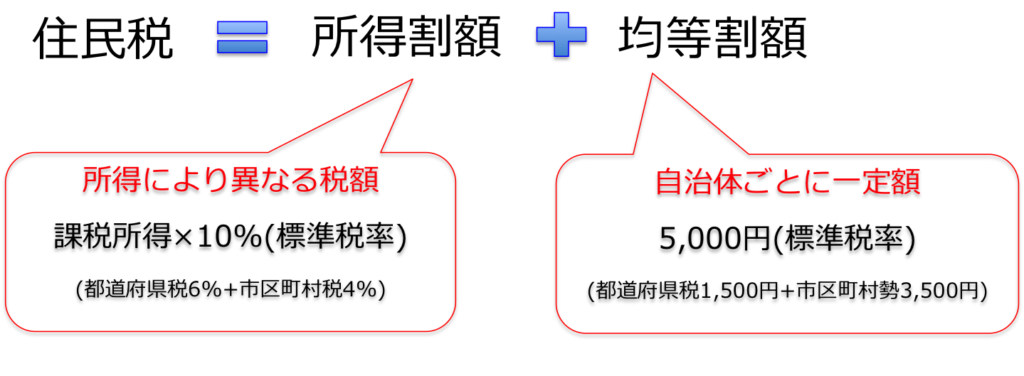

一方、住民税は「地方税」と呼ばれ、納付先は各都道府県の地方自治体です。個人も法人も住民として都道府県民税と市区町村税の合計を支払う必要があります。

住民税はさらに「均等割」と「所得割」という2つに分類できます。

「均等割」とは、所得が多いか少ないかに関わらず負担する均等の税額のことです。標準税率は、都道府県税が1,500円、市区町村税が3,500円の計5,000円です。ただしこれはあくまで標準税率であるため、自治体によって異なる場合があり、都道府県税が1,500円〜2,500円、市区町村税が3,500円〜4,400円まで負担額に幅があります。

「所得割」とは、前年1年間の所得に応じて課される税額です。

課税所得金額(所得金額-所得控除額)×標準税率10%(都道府県民税率6%+市区町村税率4%)

どのくらい税金は払っているものなのか

私たちはいくら支払っているのでしょうか。あまり意識していない方も多いのではないかと思いますので、実際に計算してみましょう。

給与をもらってるいる場合に受けられる給与控除(収入に応じて変動)と、誰でも受けられる基礎控除(所得税48万円、住民税43万円)だけ考慮して計算してみます。

※令和2年分以降で計算

少し複雑になりますが、これくらい払ってるのかぁ、という参考程度にご覧ください。

累進課税の税率が異なる年収500万円の場合と700万円の場合で見てみます。

◾️例えば年収500万円の場合

給与控除:144万円(500万円×20%+44万円)

<所得税>

500万円 – 144万円(給与所得控除) = 356万円(給与所得金額)

356万円(給与所得金額) – 48万円(所得税基礎控除) = 308万円(課税所得)

所得税:308万円(課税所得)× 0.1(税率) – 97,500円(控除額) = 210,500円(所得税)

※上表参照

<住民税>

356万円(給与所得金額) – 43万円(住民税基礎控除) = 313万円(課税所得)

住民税:313万円(課税所得) × 0.1(所得割額) – 2,500円(税額控除) + 5,000円(均等割額)= 315,500円 (住民税)

※12ヶ月で割って毎月給与天引き

▶︎210,500 + 315,500 = 526,000円

◾️年収700万円の場合

給与控除:180万円(700万円×10%+110万円)

<所得税>

700万円 – 180万円(給与所得控除) = 520万円(給与所得金額)

520万円(給与所得金額) – 48万円(所得税基礎控除) = 472万円(課税所得)

所得税:472万円(課税所得)× 0.2(税率) – 427,500円(控除額) = 516,500円(所得税)

※上表参照

<住民税>

520万円(給与所得金額) – 43万円(住民税基礎控除) = 477万円(課税所得)

住民税:477万円 (課税所得)× 0.1(所得割額) – 2,500円(税額控除) +5,000円(均等割額)

= 479,500円(住民税)

※12ヶ月で割って毎月給与天引き

▶︎516,500 + 479,500 = 996,000円

実際に計算してみると非常に大きな額を納税していることが分かりますね!

2.控除について知ろう

そもそも控除ってなに?

先ほどからちょくちょく出てくる「控除」というワードですが、給与明細や年末調整の時にもよく見かけますよね。分かっているつもりでも、いざ説明しようとすると難しい言葉ですよね。

控除というのは一定の金額を引き去ることです。

税における「控除」とは一定の要件を満たすことで、本来支払うべき税額から差し引くことができる金額のことを指します。

節税対策するうえで、ここを理解することが非常に重要です。

所得控除と税額控除の違い

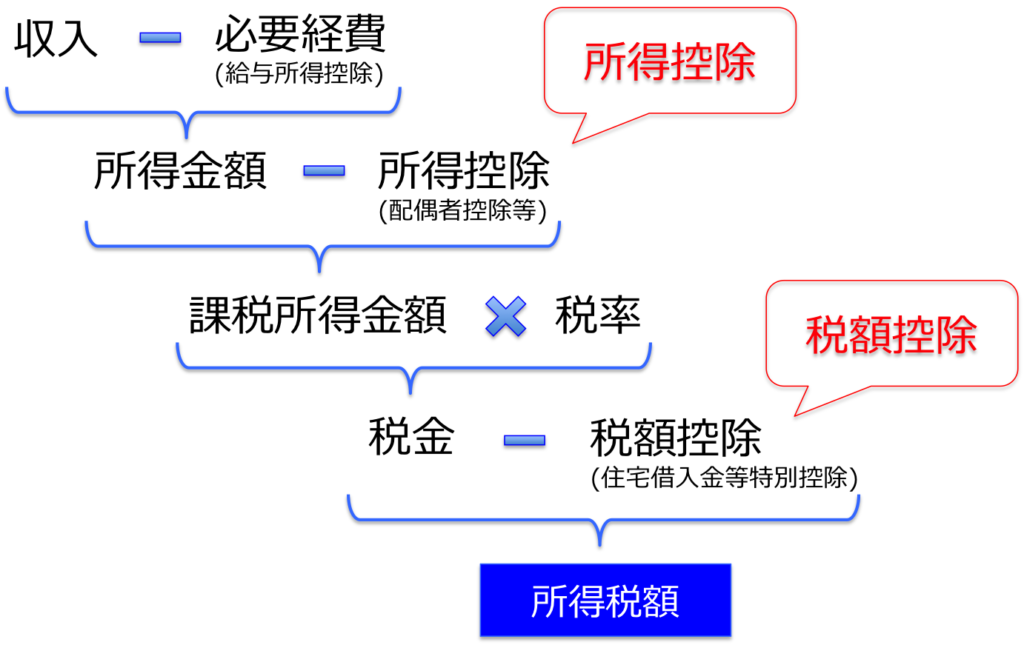

控除には「所得控除」と「税額控除」の2種類に分類でき、それぞれ引き方が異なります。

「所得控除」・・・税計算前に課税対象の所得金額を減らすことができる

「税額控除」・・・税計算後に税金そのものを減らすことができる

簡単に言うと、計算のタイミングが異なるイメージです。

このように所得控除と税額控除の違いは、どこから控除するかの違いになります。

所得税では、課税所得金額に税率をかけて税額を求めます。「所得控除」は税率をかける前の所得金額から事前に控除を行います。税率を掛ける前の控除なので、節税効果も薄いです。

一方、税額控除は計算結果の税額から直接控除できるため、節税効果が高くなります。

例えば、100万円の課税所得金額に税率が20%、控除が10万円だと仮定します。

控除がなければ100万円×20%で20万円の税金となりますが、

この10万円が所得控除の場合、(100万円ー10万円)×20%=18万円と2万円の節税効果になります。

税額控除の場合100万円×20%ー10万円=10万円の税金となり、税金からダイレクトに控除を差し引いてもらえます。

このように所得控除よりも税額控除の方が節税効果は高くなります。

節税する上でのポイントは、いかに自分が対象の控除をフル活用するかということです。そのためにはこの2種類の控除がどのように引かれる構造なのか知っておきましょう。

3.税額控除の具体例

「税額控除」は、課税所得金額に所得税の税率を掛けて算出した後に、所得税額から一定金額を控除するものです。「税額控除」と、この後で紹介する「所得控除」が同額の場合、税額から直接控除できる「税額控除」の方が有利になります。

では、ここから具体的な控除の例を見ていきましょう。代表的な税額控除は以下の通りです。

配当控除

総所得金額の中に、剰余金の配当など一定の配当所得がある場合、その所得の10%または5%を税金から直接控除できます。

ただし申告分離課税を選択した場合は配当控除は受けられません。

外国税額控除

外国税額控除とは、国際的な二重課税を調整する目的で、居住者が外国で生じた所得において所得税に相当する租税(外国所得税)を納付することになる場合に一定額を限度として、その年の所得税から差し引くことができます。

①所得税の控除限度額

=その年分の所得税額×(その年分の国外所得金額÷その年分の所得総額)

②復興特別所得税の控除限度額

=その年分の復興特別所得税額×(その年分の海外での所得金額÷その年分の所得総額)

①で算出した控除限度額としてその外国所得税額をその年分の所得税額から差し引けます。また、その外国所得税が所得税の控除限度額を超える場合には、②で計算した金額を限度額として、その超える金額をその年分の復興特別所得税額から差し引けます。

住宅借入金等特別控除

居住者が国内で金融機関等から住宅ローンを組むなど、住宅借入金をもって住宅の取得や増改築などを行い、原則取得した年の12月31日までにその物件に住んでいる場合に受けられます。

この控除を受けるためには、確定申告時に一定の書類添付が必要となります。給与のみの所得者は1年目に確定申告を行うことで、2年目以降は確定申告不要で勤務先の年末調整で控除を受けられます。

住宅耐震改修特別控除

住宅耐震改修特別控除とは、耐震改修を行った場合に所得税の控除を受けられます。対象の家屋は1981年5月31日以前に建てられ、かつ2017年12月31日までに改修工事を行なった場合です。

この控除を受けるには、住宅耐震工事特別控除額の計算明細書や登記簿謄本など一定の書類添付が必要です。

住宅特定改修特別税額控除

段差を無くすためや省エネのためなどの目的で増改築改修工事をする場合、一定の条件を満たす場合に受けられます。

ただし、住宅借入金等特別控除等と併用はできません。この控除を受けるには、確定申告の際に増改築工事証明書や建物謄本などの書類添付が必要です。

認定住宅新築等特別税額控除

国が定める「認定長期優良住宅」や「認定低炭素住宅」といった認定された住宅を個人が新築や購入などした場合に、その住宅面積に応じた額を控除できます。

住宅ローン控除との選択適用のため併用はできません。また適用には確定申告書に一定の書類添付が必要です。

雇用者給与等支給額が増加した場合の法人税額の特別控除

青色申告書を提出する法人(平成30年4月1日から令和5年3月31日までの間に開始)が、各事業年度において国内新規雇用者への給与額が規定の額以上に増えた場合に控除できる制度です。

4.所得控除の具体例

所得税の算出をする際に、一定の要件を満たす場合に所得金額から差し引くことができる制度を所得控除と言います。所得金額から控除の合計額が差し引かれ、その残額に対して所得税が課税されます。

納税者により事情が異なるため、各人の経済力を考慮した課税のために設けられている仕組みです。

所得税の具体例に以下のような控除があります。

雑損控除

災害や盗難などによって資産に損害を受けた時に適用できる所得控除です。以下のうちいずれか大きい方の金額を控除できます。

①差引損失額ー総所得金額等10%

②差引損失額のうち災害関連支出ー5万円

現金の盗難も対象となるため、万が一の場合は警察へ被害届を提出しておくと良いでしょう。

医療費控除

1月1日〜12月31日までに納税者や配偶者、同居親族などが支払った医療費(最高200万円まで)は医療費控除を受けられます。

控除額は以下の通りです。

「1年で支払った医療費」-「保険金などで補填される金額」– 10万円(所得が200万円未満は総所得の5%)

社会保険料控除

納税者、生計を一にする配偶者やその他親族が健康保険料、厚生年金保険料、国民健康保険料、国民年金などを支払った場合に、支払った額に対して所得控除を受けられます。1月1日から12月31日に支払った分が対象となりますので、国民健康保険料や国民年金を年末に支払った場合は、年末調整漏れが多いため注意が必要です。

小規模企業共済等掛金控除

納税者が小規模企業共済の掛金やiDeCo等の個人型年金加入者掛金を支払った場合などに、その支払った額は所得税控除を受けられます。

iDeCoも年末調整で所得控除できますので、忘れないように勤務先で申請しましょう。

生命保険料控除

保険契約に基づき支払った保険料について、「生命保険料」「介護保険料」「個人年金保険料」の3種類を支払った場合に、一定の金額の所得控除を受けることができます。

平成24年1月1日以降に締結した保険料契約に係る保険料と平成23年12月31日以前に締結した保険契約に係る保険料では、生命保険料控除の取り扱いが異なります。また保険期間が5年未満の生命保険などの中には、控除対象外のものもありますので注意が必要です。

地震保険料控除

納税者が特定の損害保険契約契約に係る地震等損害部分の保険料または掛金を支払った場合に一定額の所得控除が受けられます。

寄附金控除

納税者が国や地方公共団体、特定増進法人などに対して寄付をした場合に所得控除を受けることができます。ふるさと納税がその代表例です。

以下いずれか低い金額ー2,000円=寄附金控除金額となります。

①その年に支出した特定寄附金の額の合計額

②その年の所得金額等の40%相当額

確定申告の際に、寄付団体から交付を受けた寄附金の受領証(領収書)が必要になりますので、紛失しないようご注意ください。

ふるさと納税について詳しく知りたい方は以下の記事も併せてご参照ください。

障害者控除

納税者、同一生計配偶者または扶養親族が所得税法上の障害者に当てはまる場合は、一定の金額の所得控除を受けられます。

控除額は以下の通りです。

①障害者:27万円

②特別障害者:40万円

③同居特別障害者:75万円

ひとり親、寡婦控除

ひとり親控除

納税者がひとり親の時は一定金額の所得控除を受けることができます。

控除額は35万円で以下の要件に当てはまる場合です。

①所得が500万円以下

②所得が48万円以下の生計を一にする子がいる

③事実婚であると認められないこと

寡婦控除

寡婦である時に一定金額の所得控除が受けられます。寡婦控除は納税者が上記の「ひとり親」に該当せず、次の要件に当てはまる場合に適用でき、控除額は27万円です。

①所得が500万円以下

②次の(a)(b)のいずれかの場合に当てはまる人

(a)夫と死別した後、婚姻をしていない人または夫が生死不明である人

(b)夫と離婚した後、婚姻をしておらず扶養親族をいる人

③事実婚であると認められないこと

ひとり親控除と寡婦控除は金額の違いだけでなく、扶養要件や性別要件、婚姻関係の取り扱いも異なります。ひとり親控除は未婚の親でも適用対象だったり、所得控除が大きかったりと、より現代の実情に即した内容になっていると言えるでしょう。

また、両方の適用用件を満たしていても、控除の併用はできないため注意が必要です。その場合は、控除額が大きい「ひとり親控除」が優先適用となります。

ひとり親控除はできたばかりの制度ですが、年末調整で申告が可能な控除です。

勤労学生控除

納税者が学生で、合計所得金額が75万円以下(令和元年以前は65万円)に該当する場合は、27万円の所得控除を受けられます。

控除を適用するためには、給与所得者の場合は「扶養控除等(異動)申告書」に勤労学生控除に関する事項を記載の上、勤務先に提出が必要です。確定申告の場合は、確定申告書に勤労学生控除に関する事項を記載して提出します。

扶養控除

納税者に扶養親族(扶養親族のうち、12月31日時点の年齢が16歳以上の人)がいる場合に、一定額の所得控除を受けることができます。

扶養親族とは配偶者以外の親族で生計を一にしており、合計所得金額が48万円以下である人などのことを指します。控除額は以下の通りです。

①一般扶養親族:38万円

②特定不要親族(控除対象の扶養親族のうち、19歳以上23歳未満の方):63万円

③老人扶養親族(控除対象の扶養親族のうち、70歳以上の方):48万円

④同居老親など(老人扶養親族のうち、納税者や配偶者の直系の父母や祖父母などで、同居を常にしている方):58万円

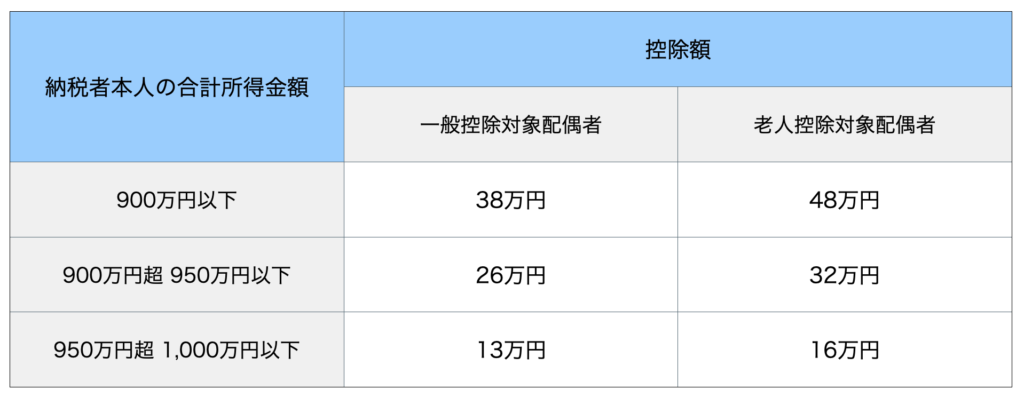

配偶者控除

納税者(合計所得金額が1,000万円以下)に控除対象の配偶者(合計所得金額が48万円以下)がいる場合に、納税者の所得金額に応じて所得控除を受けることができます。

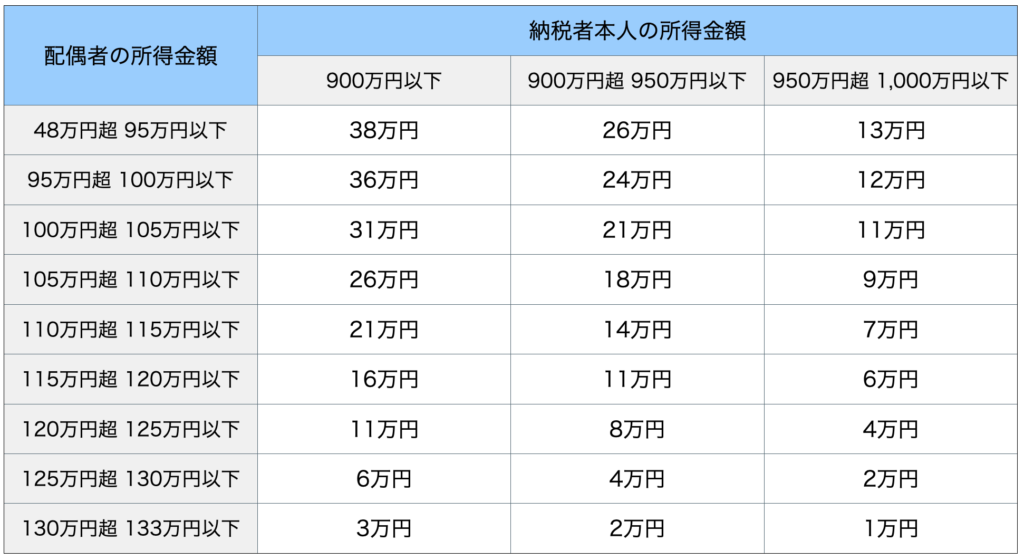

配偶者特別控除

配偶者の所得が48万円を超え、「配偶者控除」を受けられない場合でも、納税者と配偶者の所得金額に応じて、1万円から38万円の所得控除を受けることができます。

基礎控除

所得が2,500万円以下であれば、確定申告や年末調整において納税者は16万円から38万円の基礎控除を受けることができます。

基礎控除は以下の通り、納税者本人の合計所得金額に応じて変動します。

①2,400万円以下:控除額 48万円

②2,400万円超2,450万円以下:控除額 32万円

③2,450万円超2,500万円以下:控除額 16万円

④2,500万円超:控除額 0円

※令和元年分以前の基礎控除の金額は、納税者本人の合計所得金額にかかわらず一律38万円

より具体的な節税の方法を知りたい方は以下の記事も是非ご覧ください。

5.まとめ

所得税・住民税・控除について何となく聞き馴染みはあるものの、収入に応じていくら税金がかかっているのか、またどのような仕組みで控除されているのかを説明しました。

特に節税の第一歩は、控除について知ることです。「所得控除」と「税額控除」にはどんなものがあるかを理解し、個人の置かれた状況によって適用できる控除をしっかりと受けているか確認しましょう。

中でも「税額控除」は、税額から直接マイナスしてもらえる仕組みですので、該当するものがある場合は、積極的に適用していくと節税効果は高くなるでしょう。

サラリーマンのような給与所得者は、勤務先で年末調整をすることで、基本的な控除は受けられます。

ただし雑損控除・医療控除・寄附金控除等は確定申告しなければ適用できません。このように年末調整ではやってくれず、自身で申告が必要なものを、しっかりとできるか否かが「節税」の鍵となります。

今一度、適用できるはずなのに漏れている控除がないか確認の上、節税に繋げていきましょう。

ここまでお読みいただきありがとうございました。